O relatório do Fundo Monetário Internacional (FMI), Notas Fintech | Nos Bastidores da Moeda Digital de Banco Central: Tendências emergentes, Percepções e Lições políticas...

... reforça a completa digitalização do sistema financeiro nacional e internacional, no qual, não havendo dinheiro em espécie (notas e moedas) apenas acessará ao dinheiro a pessoa que estiver plenamente submissa às exigências do próprio sistema financeiro, sejam elas quais forem.

Artigos relacionados

05.Abr.2020

06.Mai.2020

14.Julho.2020

17.Julho.2020

27.Ago.2020

27.Ago.2020

28.Set.2020

17.Out.2020

12.Nov.2020

04.Dez.2020

18.Dez.2020

26.Jan.2021

29.Jan.2021

11.Fev.2021

24.Fev.2021

10.Mar.2021

27.Mai.2021

06.Jun.2021

10.Jun.2021

10.Jun.2021

16.Jun.2021

25.Jun.2021

29.Jun.2021

02.Jul.2021

28.Jul.2021

28.Jul.2021

O Futuro Totalitarismo Fintech - Jens Weidmann, Presidente do Banco Federal da Alemanha (Bundesbank)

16.Ago.2021

26.Ago.2021

07.Dez.2021

10.Dez.2021

BIS e Bancos Centrais a todo o vapor nos experimentos com CBDCs (Moedas Digitais de Bancos Centrais)

07.Fev.2022

Notas Fintech

Nos Bastidores da Moeda Digital de Banco Central:

Tendências emergentes, Percepções e Lições políticas

Fev.2022

NOTAS | Fintech: Tecnologia financeira | Devido ao tamanho do documento, decidimos traduzir apenas o início do mesmo e destacar algumas outras passagens.

1. Introdução

Os Bancos Centrais estão cada vez mais ponderando se devem emitir suas próprias moedas digitais para o público em geral, a chamada Moeda Digital de Banco Central de varejo (CBDC). A maioria dos países membros do FMI está avaliando ativamente os CBDCs, com apenas alguns tendo emitido CBDCs, ou realizado pilotos, ou testes extensivos. Este documento destaca alguns países na fronteira na esperança de identificar e compartilhar percepções, lições e questões em aberto para o benefício de muitos países que seguem seus passos. Claramente, o que pode ser adquirido a partir dessas experiências não se aplica necessariamente em outros lugares. A amostra de países permanece pequena e as circunstâncias dos países diferem amplamente. No entanto, os insights neste artigo podem inspirar investigações adicionais e permitir que os países ganhem tempo aproveitando a experiência de outros. É importante ressaltar que o objetivo deste artigo não é avaliar os cursos realizados por diferentes jurisdições, mas estudar e discutir suas principais experiências e lições. O artigo estuda 6 projetos avançados de CBDC, aproveitando a colaboração e trocas com os respectivos Bancos Centrais para obter percepções além do que foi publicado anteriormente. A menos que uma fonte publicada específica seja citada, todas as informações provêm de entrevistas e workshops com membros das equipes do projeto CBDC em cada jurisdição. Os projetos CBDC escolhidos atendem a pelo menos um dos seguintes critérios:

a. Um CBDC já foi emitido. Projeto selecionado: Banco Central das Bahamas (CBOB).

b. Um CBDC piloto foi, ou está sendo testado envolvendo famílias e empresas reais. Projetos selecionados: Banco Popular da China (PBOC), Banco Central do Caribe Oriental (ECCB) e Banco Central do Uruguai (BCDU).

c. Um projeto CBDC foi trazido para a agenda política do país e está sendo analisado por órgãos governamentais, ou parlamentares fora do Banco Central. Projeto selecionado: Banco Nacional da Suécia.

d. O Banco Central realizou um projeto CBDC e decidiu não emitir um CBDC por enquanto.

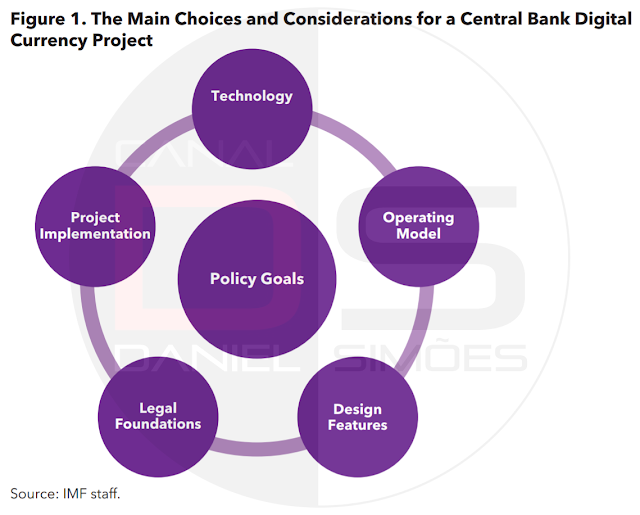

Projeto selecionado: Banco do Canadá (BOC). É importante ressaltar que esses países têm contextos nacionais diferentes e seus projetos CBDC estão em diferentes estágios de desenvolvimento (consulte o Quadro 1 para uma visão geral rápida). Assim, as informações que os Bancos Centrais podem fornecer diferem. Se, ou quando, esses projetos, exceto o das Bahamas, eventualmente, evoluirão para um CBDC lançado oficialmente oferecido ao público em geral, ainda não se sabe. A estrutura deste documento é baseada nas considerações primárias para um projeto CBDC e está resumida graficamente na Figura 1. É importante ressaltar que todas essas considerações devem ser vistas como sendo realizadas com processos sólidos para identificação e mitigação de riscos. Este artigo primeiro explora os objetivos políticos das diferentes jurisdições. Em seguida, analisa os modelos operacionais da CBDC, ou seja, quem emite e distribui a CBDC e os respectivos papéis do Banco Central e do setor privado. O artigo então se volta para os recursos de design do CBDC, que variam de maneiras de mitigar riscos a usos em pagamentos internacionais. Em seguida, o documento considera as opções disponíveis para jurisdições em tecnologias específicas e avança para os fundamentos legais da CBDC. A última seção examina o processo de explorar e testar o CBDC, como escolhas organizacionais e pessoal. Também inclui percepções identificados como particularmente importantes pelas próprias jurisdições no caminho a seguir.

Caixa 1. Estado atual dos Projetos de CBDC

▪ CBOB (Banco Central das Bahamas), Dólar de Areia (Sand Dollar): O Dólar de Areia foi lançado oficialmente em Out.2020. No final de 2021, havia cerca de 20.000 carteiras Dólar de Areia ativas em uma população de cerca de 400.000 e as funções estão sendo continuamente desenvolvidas.

▪ BOC (Banco do Canadá): O BOC não encontrou um caso premente para uma moeda digital, dado o estado atual do sistema de pagamentos canadense. No entanto, continua a desenvolver a capacidade técnica para emitir uma CBDC e monitorar os desenvolvimentos que possam aumentar sua urgência.

▪ PBOC (Banco Popular da China), e-CNY: Nenhuma decisão formal foi tomada para lançar o e-CNY. O PBOC executa um piloto em paralelo em diferentes regiões. Em Out.2021, havia mais de 123 milhões de carteiras e-CNY registradas com indivíduos e cerca de 9,2 milhões de carteiras mantidas por empresas - um rápido aumento de aproximadamente 6 milhões de carteiras e-CNY ativas em Abr.2021. Em uma população de quase um bilhãos e meio, a parcela de usuários de e-CNY está se aproximando de 10%.

▪ ECCB (Banco Central do Caribe Oriental), DCash: Nenhuma decisão foi tomada para emitir formalmente DCash. Em Mar.2021, o ECCB lançou um programa piloto para estender sucessivamente o DCash em todos os países da União Monetária do Caribe Oriental (ECCU) e executar o programa por 12 meses. Dada a sua rápida adoção, o ECCB está agora considerando a transição para um lançamento oficial do CBDC.

▪ Banco Nacional da Suécia, e-krona: Nenhuma decisão foi tomada para emitir a e-krona. O Banco Nacional desenvolveu uma prova de conceito e está explorando os ângulos tecnológicos e políticos da CBDC. Uma investigação do governo está investigando o papel do estado no sistema de pagamentos digitais, incluindo o potencial papel de uma CBDC.

▪ BCDU (BAnco Central do Uruguai), e-peso: Após encerrar um piloto em 2018, o BCDU mudou de liderança e optou por não realizar um segundo piloto devido a outras prioridades e falta de recursos. Potencialmente, um segundo piloto será lançado no futuro.

Figura 1. As Principais escolhas e Considerações para um Projeto de Moeda Digital de Banco Central

Centro: Objetivos políticos | Ao redor: Implementação de projeto; Tecnologia; Modelo Operativo; Configurações de design; Fundações legais.

2. Metas Políticas dos Projetos CBDC

As metas de política para a CBDC orientam naturalmente a exploração e o trabalho que se seguiram. Essas metas também ajudam a estabelecer diretrizes para fazer escolhas de design e tecnologia. Os objetivos diferem entre as jurisdições, refletindo fatores como as características dos sistemas de pagamento e vários desafios domésticos percebidos. Mandatos também podem ser considerados. As leis do Banco Central geralmente estabelecem a função de promover sistemas de pagamento eficientes, seguros e protegidos, ou definem uma política monetária eficiente e eficaz, ambas as quais podem ser relevantes para a CBDC. No entanto, os temas da modernização e/ou dos sistemas de pagamento dos países à prova de futuro perpassaram os vários objetivos declarados pelos bancos centrais analisados neste artigo. Modernizar é melhorar o sistema de pagamento por meio do aumento da digitalização. E a prova do futuro refere-se à atualização de um sistema de pagamento que já está amplamente digitalizado para combater possíveis riscos futuros associados à inovação contínua. Esta seção discute os diferentes objetivos de política que cada jurisdição identificou como cruciais. Outros objetivos também podem existir e serem importantes, mas de menor prioridade.

Cada um dos seguintes itens é acompanhado de texto descritivo no documento original.

A. Inclusão Financeira

B. Acesso a Pagamentos

C. Tornando os pagamentos mais eficientes

D. Garantindo a Resiliência dos Pagamentos

E. Reduzir o uso ilícito de dinheiro

F. Soberania Monetária

G. Competição

H. Resumo dos Objetivos da Política

"Senhoras e senhores, amigos,

Deixe-me começar agradecendo ao Atlantic Council por fornecer um local adequado para discutir as incursões dos bancos centrais em moedas digitais. Desde sua fundação em 1961, o Conselho tem feito importantes contribuições para debates estratégicos, políticos e de política econômica. Esses debates nos serviram bem, ajudando-nos a testar os limites de nosso pensamento e a estar melhor preparados para o que está por vir. Então, hoje, pretendemos testar nosso pensamento novamente. Nós fomos além das discussões conceituais de CBDCs e agora estamos na fase de experimentação. Os bancos centrais estão arregaçando as mangas e se familiarizando com os bits e bytes do dinheiro digital. Ainda são os primeiros dias para os CBDCs e não sabemos até onde e quão rápido eles irão. O que sabemos é que os Bancos Centrais estão construindo capacidade para aproveitar as novas tecnologias – para estar pronto para o que pode estar por vir. Se os CBDCs forem projetados com prudência, eles podem oferecer mais resiliência, mais segurança, maior disponibilidade e custos mais baixos do que as formas privadas de dinheiro digital. Esse é claramente o caso quando comparado a ativos criptográficos não lastreados que são inerentemente voláteis. E mesmo as stablecoins mais bem gerenciadas e regulamentadas podem não ser exatamente compatíveis com uma moeda digital estável e bem projetada do Banco Central. Sabemos que o movimento em direção às CBDCs está ganhando força, impulsionado pela engenhosidade dos Bancos Centrais. Ao todo, cerca de 100 países estão explorando CBDCs em um nível, ou outro. Alguns pesquisando, alguns testando e alguns já distribuindo CBDC ao público.

Nas Bahamas, o Dólar de Areia – o CBDC local – está em circulação há mais de um ano.

O Banco Nacional da Suécia desenvolveu uma prova de conceito e está explorando as implicações tecnológicas e políticas do CBDC.

Na China, o renminbi digital [chamado e-CNY] continua a progredir com mais de 100 milhões de usuários individuais e bilhões de yuans em transações.

E, apenas no mês passado, o Federal Reserve emitiu um relatório que observou que “um CBDC poderia mudar fundamentalmente a estrutura do sistema financeiro dos EUA”.

Como seria de esperar, o FMI está profundamente envolvido nessa questão, inclusive por meio da prestação de assistência técnica a muitos membros. Um papel importante para o Fundo é promover a troca de experiências e apoiar a interoperabilidade das CBDCs. Como parte do serviço aos nossos membros, estamos publicando hoje um artigo que destaca as experiências de seis bancos centrais na fronteira – incluindo China e Suécia – a serem abordados no painel de discussão após minhas observações.

Tiramos 3 lições comuns desses Bancos Centrais das quais outros podem se beneficiar.

Lição número 1: não há tamanho único. Não há um caso universal para CBDCs porque cada economia é diferente. Em alguns casos, um CBDC pode ser um caminho importante para a inclusão financeira – por exemplo, onde a geografia é um obstáculo ao banco físico. Em outros, um CBDC pode fornecer um backup essencial no caso de outros instrumentos de pagamento falharem. Um desses casos foi quando o Banco Central do Caribe Oriental estendeu seu piloto CBDC para áreas atingidas por uma erupção vulcânica no ano passado. Assim, os Bancos Centrais devem adaptar os planos às suas circunstâncias e necessidades específicas.

Lição número 2, estabilidade financeira e considerações de privacidade são fundamentais para o design de CBDCs. Os Bancos Centrais estão comprometidos em minimizar o impacto das CBDCs na intermediação financeira e na provisão de crédito. Isso é muito importante para que as rodas da economia funcionem sem problemas. Os países que estudamos oferecem CBDCs que não rendem juros – o que torna um CBDC útil, mas não tão atraente como um veículo de poupança quanto os depósitos bancários tradicionais. Também vimos em todos os três projetos ativos de CBDC – nas Bahamas, na China e na União Monetária do Caribe Oriental – que eles colocaram limites nas participações de CBDCs, novamente, para evitar saídas repentinas de depósitos bancários para a CBDC. Os limites de posse de CBDCs também ajudam a atender ao desejo de privacidade das pessoas, ao mesmo tempo em que protegem contra fluxos financeiros ilícitos. Posses menores são permitidas sem a necessidade de identificação completa se os riscos de lavagem de dinheiro e financiamento do terrorismo forem baixos – isso pode ser um benefício para a inclusão financeira. Ao mesmo tempo, transações e participações maiores exigem cheques mais rigorosos, como seria de esperar se você depositasse uma bolsa de dinheiro no banco. Em muitos países, as preocupações com a privacidade são um potencial disjuntor quando se trata de legislação e adoção da CBDC. Portanto, é vital que os formuladores de políticas façam a combinação certa.

E isso me leva à lição número 3: equilíbrio. Introduzir um CBDC é encontrar o delicado equilíbrio entre os desenvolvimentos na frente do design e na frente das políticas. Acertar o design exige tempo e recursos, além de aprendizado contínuo com a experiência, incluindo experiências compartilhadas entre países. Em muitos casos, isso exigirá parcerias estreitas com empresas privadas para distribuir CBDCs com sucesso, criar carteiras eletrônicas, adicionar recursos e ampliar os limites da tecnologia. Mas os aspectos políticos também são primordiais, incluindo o desenvolvimento de novos marcos legais, novos regulamentos e nova jurisprudência. Em ambas as frentes, uma CBDC também requer planejamento prudente para satisfazer metas políticas como inclusão financeira e evitar repercussões indesejáveis, como saídas repentinas de capital que podem prejudicar a estabilidade financeira. Em conjunto, o design cuidadoso e as considerações de política sustentarão a confiança nos CBDCs. Mas não esqueçamos que a confiança deve estar ancorada em Bancos Centrais credíveis com um histórico de cumprimento de seus mandatos. A introdução de um CBDC não substitui essa confiança subjacente construída ao longo de décadas – um bem público que permite que o dinheiro lubrifique as rodas de nossas economias. O sucesso de um CBDC, se e quando emitido, dependerá de confiança suficiente. E, por sua vez, qualquer CBDC bem-sucedido deve continuar a construir confiança nos Bancos Centrais.

Então, deixe-me concluir.

A história do dinheiro está entrando em um novo capítulo. Os países estão procurando preservar os principais aspectos de seus sistemas monetários e financeiros tradicionais, enquanto experimentam novas formas digitais de dinheiro. O artigo que estamos divulgando hoje mostra que, para que esses experimentos sejam bem-sucedidos, os formuladores de políticas precisam lidar com muitas questões em aberto, obstáculos técnicos e compensações políticas. Pode não ser fácil, ou direto, mas estou confiante de que as mentes brilhantes dos Bancos Centrais podem ter sucesso, graças à sua desenvoltura e perseverança de marca registrada. Apropriadamente, até mesmo o grande inventor Thomas Edison reconheceu que: “Não há substituto para o trabalho duro”. E é isso que abraçamos no FMI: esse trabalho árduo já avançou. Estamos apoiando os países em seus experimentos de CBDC - para entender os trade-offs do quadro geral, fornecer assistência técnica e servir como uma linha de transmissão de aprendizado e melhores práticas para todos os 190 membros. E estamos intensificando a colaboração com outras instituições, como o Banco para Assentamentos Internacionais (BIS), a par da importância crescente do dinheiro digital. A discussão de hoje é apenas o começo de uma jornada emocionante – e temos um ótimo painel para nos levar adiante.

Obrigada.

-- FIM DA TRADUÇÃO

Economia 100% digitalizada representa ainda mais concentração de poder nas corporações financeiras mundiais.

Nenhum comentário:

Postar um comentário